Fiscalité communale

La fiscalité des entreprises vaudoises est principalement encadrée, au niveau fédéral, par la Loi fédérale sur l’impôt fédéral direct (LIFD) du 14 décembre 1990 et, au niveau de canton de Vaud, par la Loi fédérale sur l’harmonisation des impôts directs des cantons et des communes (LHID) du 14 décembre 1990, ainsi que par la Loi sur les impôts directs cantonaux (LI) du 4 juillet 2000. La troisième réforme sur l’imposition des entreprises (RIE III), appelée aujourd'hui PF17, devrait bouleverser le paysage fiscal suisse dès 2020. Pour le canton de Vaud, la RIE III vaudoise entrera en vigueur en 2019 déjà. L’UCV s’intéresse de près à ses implications pour les communes vaudoises.

L’UCV a organisé, à l'automne 2022, en collaboration avec Me Xavier de Haller, Avocat et ancien Président de la Commission de recours à Lausanne, cinq soirées d’information (durée : environ 1h) à travers le canton dont l’objectif était de donner des outils destinés à comprendre le fonctionnement de cette commission pour mieux appréhender le travail des commissaires.

Retrouvez ci-dessous tous les documents utiles aux commissions communales de recours.

L’UCV a organisé, à l'automne 2022, en collaboration avec Me Xavier de Haller, Avocat et ancien Président de la Commission de recours à Lausanne, cinq soirées d’information à travers le canton dont l’objectif était de donner des outils destinés à comprendre le fonctionnement de cette commission pour mieux appréhender le travail des commissaires.

Retrouvez ci-dessous tous les documents utiles aux commissions de recours.

Le système fiscal suisse actuel est fortement critiqué à l'échelle internationale parce qu'il permet aux cantons de mettre en place des régimes fiscaux spéciaux qui avantagent les sociétés holding, de domicile et mixtes, les revenus étrangers de ces dernières étant généralement imposés de façon privilégiée. La troisième réforme sur les impôts des entreprises, qui vise l'abolition de ces régimes spéciaux, a été la première tentative, au niveau fédéral, de réforme à ce sujet en 2017. Elle avait pour objectif de rétablir l'acceptation internationale tout en renforçant la compétitivité fiscale de la Suisse. Ce dernier point repose notamment sur un abaissement du taux cantonal de l'impôt sur le bénéfice, taux auxquels auraient dû être soumises indifféremment entreprises suisses et étrangères (les autres mesures permettent un allègement des impôts liés au domaine de la propriété intellectuelle et aux dépenses pour la recherche et le développement). Après l'échec de cette réforme, une nouvelle mouture, appelée Projet Fiscal 17 (PF17, avec financement de l'AVS) devrait être mise en oeuvre en 2020.

Toutefois, la mouture cantonale de la RIE III a été acceptée en mars 2016 à 87% dans le canton de Vaud. Même si la votation fédérale de février 2017 a connu un refus massif à 59% (acceptation du référendum), les différentes mesures cantonales devant accompagner la réforme fédérale reste: le Conseil d'Etat vaudois a choisi de mettre en oeuvre le volet cantonal de la RIE III dès 2019, avec les mesures suivantes:

- Abaissement du taux d'impôt sur les bénéfices des personnes morales de 8% à 3.33%

- Augmentation du seuil de l'impôt à la dépense

- Réduction ciblée de l'impôt sur la valeur locative

- Augmentation des allocations familiales et de formation

- Renforcement des subsides à l'assurance-maladie

- Augmentation des déductions fiscales pour les primes d'assurance-maladie

- Limitation de la charge financière des primes LAMal à 10% du revenu d'un ménage

Le projet de réforme en détails : EMPL RIE III et rapport no 2 du Conseil d'Etat au Grand Conseil

Après le refus populaire au niveau fédéral cette année, le Conseil d'Etat anticipe la réforme sur le plan vaudois. Une démarche qui devrait coûter CHF 50 mios supplémentaires aux communes vaudoises en attendant la mise en oeuvre du nouveau Projet fiscal 17 (PF17)[1]. L'Union des Communes Vaudoises (UCV) a demandé une compensation équitable et supportable au canton.

Le mercredi 1er novembre 2017, le Conseil d’Etat vaudois publiait son programme de législature 2017-2022. Celui-ci contient les enjeux de la législature et les axes prioritaires d’un programme aux multiples mesures, pour l’ensemble des politiques publiques. Parmi elles, la mise en œuvre de la RIE III vaudoise. Le Canton de Vaud est le seul canton à anticiper la RIE III fédérale devenue PF17. Cette décision impacte lourdement les communes. Celles-ci ne disposent pas de la même marge de manœuvre, tant d’un point de vue financier que budgétaire. Avant de présenter ces deux aspects, il est nécessaire de réaliser une rétrospective sur la réforme vaudoise.

2015

Le 5 juin, le Conseil fédéral soumet son Message aux chambres fédérales sur la RIE III : une réforme sur les impôts des entreprises, en particulier celui sur le bénéfice. Elle a pour objectif de supprimer certains statuts fiscaux particuliers, afin de rendre la Suisse plus conforme aux normes européennes en la matière. Une vingtaine de jours plus tard, le Conseil d’Etat vaudois sort un EMPL/D[2] sur la RIE III, qui sera adopté fin septembre par le Grand Conseil. Dans sa forme vaudoise, la réforme propose également un ensemble de mesures fiscales, sociales et complémentaires. Sur le plan fiscal, la principale mesure est la diminution du taux d’imposition des bénéfices des entreprises à statut ordinaire de 21.65% à 13.79%. Elle est accompagnée d’une augmentation du seuil de l’impôt à la dépense et de la réduction ciblée de l’impôt sur la valeur locative.

Sur le plan des mesures sociales d’accompagnement visant à soutenir le pouvoir d’achat des familles, les moyens utilisés sont l’augmentation des allocations familiales et de formation, le renforcement des subsides à l’assurance-maladie, l’augmentation des déductions fiscales pour les primes d’assurance-maladie, et la limitation de la charge financière des primes LAMal à 10% du revenu d’un ménage.

Enfin, trois mesures complémentaires viennent ficeler le « paquet » RIE III : le traitement de la redistribution de la compensation de la Confédération liée à la mise en place de la RIE III fédérale, l’augmentation du financement de l’accueil de jour des enfants et la révision des péréquations financières intercommunales (voir « 2016 »).

Afin de rassurer les acteurs économiques, le Conseil d’Etat souhaite également que la mise en œuvre de la RIE III soit anticipée fiscalement en diminuant le taux d’impôt sur le bénéfice des personnes morales de 8.5% à 8% en 2017 déjà. Devant la perte fiscale engendrée pour les communes, CHF 25.6 mios jusqu’en 2019, une motion[3] demandant une compensation intégrale par l’Etat est adoptée par le Grand Conseil.

La RIE III vaudoise est judicieusement élaborée : des avantages pour la gauche et la droite, pour les employeurs et les employés, pour les entreprises, pour l’Europe, et même pour les communes. Oui, mais qui dit davantage de dépenses et moins de recettes, dit également une adaptation à la hausse des politiques fiscales des 309 communes vaudoises. Si les mesures d’accompagnement visant à soutenir les pouvoirs d’achat des ménages sont essentielles, il n’en reste pas moins que la réforme coûte CHF 134 mios aux communes.

Tableau 1 : Principales mesures de la RIE III vaudoise, avec les impacts financiers pour les communes

Mesures (évaluées pour 2020) | Montants en mios/CHF |

Diminution du taux d’imposition sur le bénéfice des entreprises à statut ordinaire | -132.5 |

Augmentation du taux d’imposition sur le bénéfice des entreprises par suppression des statuts particuliers | 16.0 |

Compensation de la Confédération | 33.8 |

Diminution de l’impôt sur la valeur locative | -3.0 |

Augmentation de l’impôt à la dépense | 6.3 |

Augmentation des subsides à la LAMal | -14.3 |

Augmentation des déductions fiscales pour la prime d’assurance-maladie | -10.1 |

Augmentation de la participation à l’accueil de jour des enfants | -30.0 |

Total du coût de la RIE III vaudoise et fédérale | -133.8 |

2016

Le 24 janvier, le Conseil d’Etat adopte un EMPL/D[4] sur les péréquations intercommunales de son cru. Les modifications proposées sont insuffisantes pour les communes et ne tiennent pas compte des impacts fiscaux de la RIE III. En février, l’UCV présente une adaptation du projet qui fera l’objet d’un EMPL/D complémentaire. L’ensemble de la réforme péréquative est adoptée par le Grand Conseil le 13 septembre de la même année. Entre temps, en mars, la population vaudoise adopte le projet de réforme RIE III vaudoise par un vote populaire. Une stratégie de réforme rondement menée dont l’argumentaire propose de lier les volets social et d’accueil de jour des enfants à la mise en œuvre fiscale.

Quant à l’adaptation péréquative, elle entrera en vigueur progressivement jusqu’en 2019, date prévue de la RIE III fédérale. La compensation financière de la Confédération est réglée à ce stade : sur CHF 107 mios destinés au Canton de Vaud, CHF 33.8 mios seront redistribués aux communes en fonction du nombre d’emplois.

2017

Le 12 février, la votation fédérale sur la RIE III est rejetée. La réforme vaudoise est ébranlée : faut-il mettre en œuvre une réforme fiscale, avec l’ensemble des mesures d’accompagnement, en laissant de côté l’abolition des statuts fiscaux particuliers ? Le Conseil d’Etat se donne jusqu’au premier semestre 2018 pour revenir sur cette question. La réponse à donner n’est pas simple, les enjeux nombreux. L’augmentation de la participation des employeurs à la Fondation d’Accueil de Jour des Enfants (FAJE) a été négociée contre une diminution d’impôt sur les entreprises. La diminution du taux d’impôt sur les entreprises à statut ordinaire est contrebalancée par des mesures sociales d’accompagnement, dont certaines mises en vigueur par anticipation. Le système péréquatif intercommunal a déjà commencé à s’adapter… Le 9 juin, le Conseil fédéral adopte les lignes directrices du Projet fiscal 17. Le 1er novembre, un jour avant de répondre à la consultation cantonale sur cette nouvelle mouture, le Conseil d’Etat annonce que l’ensemble de la réforme RIE III vaudoise est maintenue. Le cœur de la réforme est provisoirement retiré : la suppression des statuts fiscaux spéciaux est mise entre parenthèses jusqu’à l’arrivée de la PF17 prévue pour 2020 au plus tôt.

Marge de manœuvre financière

Le coût total de l’ensemble de la réforme passe de CHF 134 mios à CHF 184 mios pour les communes vaudoises. En effet, l’option choisie par le Conseil d’Etat pénalise les communes à hauteur de CHF 50 mios supplémentaires puisqu’il faudra attendre PF17 pour voir une augmentation des recettes fiscales provenant des entreprises à statuts fiscaux particuliers et une compensation de la Confédération. Celle-ci s’annonce d’ailleurs inférieure aux CHF 107 mios annoncés en 2015.

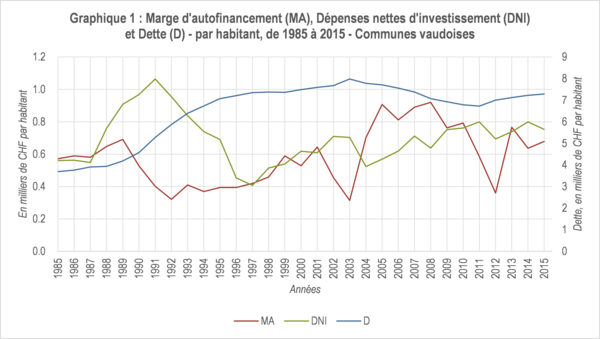

Depuis 30 ans, les communes vaudoises ont connu de grandes variations en termes de situation financière. De nombreux facteurs expliquent cette évolution : la conjoncture économique, la mise en place d’EtaCom, les transferts de tâches, les bascules de point d’impôt, et l’évolution des politiques publiques[5]. La marge d’autofinancement[6] (MA) par habitant de l’ensemble des communes est un bon indicateur de ces changements. Il constitue l’un des facteurs explicatifs de l’évolution financière des communes, mesurée également par les dépenses nettes d’investissement par habitant (DNI) et la dette par habitant (D). Comme le montre le Graphique 1 (voir ci-dessous), la tendance de la MA impacte successivement ces deux indicateurs. Depuis 2012, elle affiche une tendance à la diminution, ce qui freine les dépenses nettes d’investissement et augmente la dette.

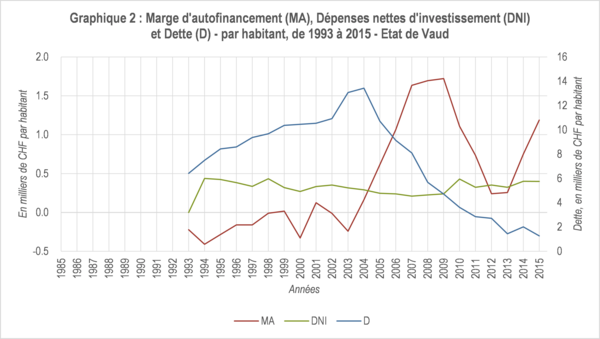

Du côté du canton, la très forte augmentation de la MA a permis un désendettement conséquent, tout en maintenant une politique d’investissement relativement stable (voir Graphique 2 ci-dessous).

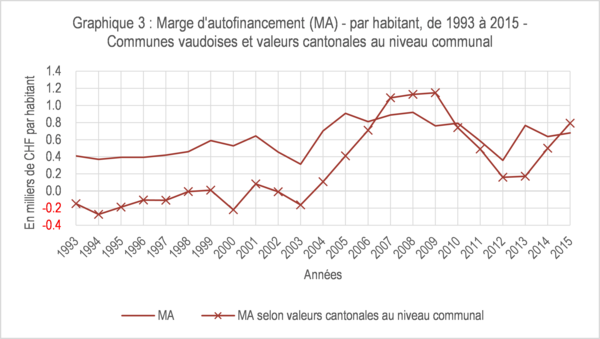

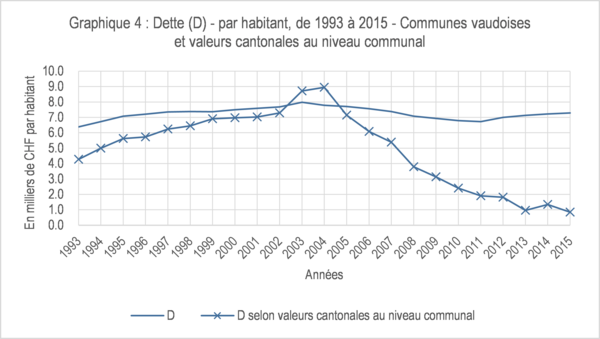

La proportion des recettes courantes entre le canton et les communes est de 1.5 sur les 25 dernières années. Ceci signifie que pour CHF 1.- de recettes communales, l’Etat en compte CHF 1.5. En 2015, la marge d’autofinancement par habitant des communes est de CHF 680.-, celle du canton CHF 1'190.-. Le rapport est de 1.75, à la faveur du canton. De même, la dette des communes s’élève à CHF 7'000.- par habitant, elle est de CHF 1'300.- par habitant pour le canton. Un rapport de 0.2 à nouveau en défaveur des communes. Les Graphiques 3 et 4 (voir ci-dessous) présentent l’évolution de la MA et de la dette communales, ainsi que les valeurs cantonales pour ces mêmes indicateurs, ramenés en proportion (÷1.5) au niveau communal. Le canton et les communes n’ont pas la même marge de manœuvre financière pour faire face à cette réforme. Ceci d’autant plus que les situations communales sont très différentes et que les résultats ne peuvent se compenser : CHF 50 mios de pertes supplémentaires ne sont pas envisageables.

Marge de manœuvre budgétaire

Selon le Ministre vaudois des finances, l’Etat de Vaud est capable de supporter les impacts de la RIE III vaudoise à raison de CHF 128 mios par année : « l’Etat prend sa part dans son propre cash-flow »[7] pour supporter ce déficit. En d’autres termes, le canton devrait utiliser sa marge d’autofinancement pour éponger les pertes, au détriment du financement des investissements ou au remboursement de la dette. Selon l’article constitutionnel 164, « Les recettes de fonctionnement doivent dans tous les cas couvrir les charges avant amortissements ». Une marge de manœuvre budgétaire qui ne se retrouve pas du côté des communes. Elles ne sont pas en mesure de renoncer au remboursement de leurs dettes : le budget de fonctionnement doit être équilibré (principe de l’équilibre budgétaire (Art. 2 RCCom), y compris les amortissements comptables (Art. 6 RCCom).

Alors, comment les communes peuvent-elles conserver la marge de manœuvre budgétaire en absorbant CHF 50 mios de pertes supplémentaires ? En augmentant leur coefficient d’impôt de 1.5 points supplémentaires aux 3.8 déjà prévus initialement pour la RIE III. Une augmentation de 5.3 points d’impôt en attendant PF17. Si l’UCV soutient l’ensemble de la réforme, sa mise en œuvre anticipée ne respecte plus les termes des accords négociés en 2015 et 2016. C’est pourquoi, elle demande une compensation des pertes supplémentaires de la part du canton, ainsi que la prise en compte de la motion relative à la compensation 2017-2018 mentionnée plus haut.

Une compensation indispensable

Le Conseil d’Etat demande au Conseil fédéral de maintenir l’augmentation (à 21.2% minimum) de la part cantonale à l’impôt fédéral direct, afin de compenser les effets de la PF17 (RIE III), sous peine de créer « une distorsion entre les efforts des cantons et ceux de la Confédération »[8]. Cependant, l’anticipation de la RIE III vaudoise crée cette même distorsion entre le canton et les communes vaudoises. Au-delà de la course cantonale pour la mise en œuvre de la RIE III – remportée par le Canton de Vaud, ce qui ne manque pas de susciter un certain mécontentement dans les cantons limitrophes – il est nécessaire de prendre en compte une certaine cohérence au sein du canton concernant l’ensemble du projet. En agissant de la sorte, sans même consulter les communes, la manœuvre cantonale minimise le fait que l’Etat et les communes sont dans le même bateau quand il s’agit de favoriser l’économie et soutenir le pouvoir d’achat des familles. Or, à force de presser sur les communes qui ne disposent pas des mêmes marges de manœuvre financière et budgétaire, ce sont précisément les impacts des mesures sociales qui perdront de leurs effets. En plus de voir leur capacité d’investissement réduite de CHF 50 mios, les communes devront augmenter la pression fiscale sur les contribuables des personnes physiques (et morales) pour couvrir les coûts supplémentaires de cette réforme.

Informations

M. Gianni Saitta - Conseiller en stratégie et gestion financières publiques

[1] Il s’agit du Projet fiscal 17 pour le maintien de la compétitivité fiscale de la Confédération. Cette réforme fait suite à l’échec populaire de la 3e réforme sur les impôts des entreprises (RIE III).

[2] Exposé des motifs et projet de loi/décret 239, juin 2015, EMPD N°1 du projet de budget 2016.

[3] Motion Wyssa, « Compensation des pertes fiscales sur les impôts des personnes morales pour les communes en 2017-2018 », adoptée le 6 octobre 2015.

[4] Exposé des motifs et projet de loi/décret 278, janvier 2016.

[5] Voir aussi « Les évolutions financières du canton et des communes vaudoises depuis 1993 », G. Saitta, UCV, avril 2017.

[6] La marge d’autofinancement est la différence entre les recettes courantes et les dépenses courantes. « L’adjectif « courante » fait référence à des éléments qui sont utiles au cours d’une seule année, contrairement aux investissements qui sont utiles sur plusieurs années. Les notions de recettes et dépenses font référence à des éléments qui ont une incidence sur la trésorerie (encaissements ou décaissements). Par conséquent, elles ne comprennent pas les opérations purement comptables, qui sont inclues dans les charges et les revenus », Annuaires Statistiques Vaud 2017, p. 357.

[7] « Choc numérique et fiscal pour les cinq ans à venir », Article du 24 Heures du 1er novembre 2017, écrit par M. Signorell.

[8] Communiqué du Conseil d’Etat du 2 novembre 2017 : « Projet fiscal 17 : mieux compenser les efforts du canton ».

- 5 juin 2015 : le Conseil fédéral soumet son Message aux chambres fédérales.

- 24 juin 2015 : le Conseil d’Etat vaudois adopte un EMPL (lien) sur la RIE III.

- 29 septembre 2015 : le Grand Conseil adopte l’EMPL du Conseil d’Etat.

- 6 octobre 2015 : motion Claudine Wyssa.

- 20 janvier 2016 : le Conseil d’Etat vaudois adopte un EMPL/EMPD sur la péréquation intercommunale.

- 20 mars 2016 : votation cantonale sur la RIE III acceptée à 87% par le peuple.

- 12 février 2017 : votation fédérale sur la RIE III rejetée (référendum accepté).

- 1er novembre 2017 : la mise en oeuvre de la RIE III vaudoise est maintenue pour 2019. Les communes devraient perdre CHF 50 mios supplémentaires.

- 21 novembre 2017 : le Grand Conseil vaudois adopte l'EMPL/D modifiant le plafond de l'effort dans la péréquation

- 20 mars 2018 : dépôt de la motion Mischler au Grand Conseil demandant une compensation de CHF 50 mios par année pour les communes, en attendant PF17

- 21 mars 2018 : message du Conseil fédéral sur la Réforme fiscale et financement de l'AVS (RFFA, ancienne PF17, ancienne RIE III)

- 27 juin 2018 : début des négociations entre l'Etat et les communes sur les effets de la RIE III vaudoise

- 10 septembre 2018 : fin des négociations entre l'Etat et les communes, ces dernières obtiennent une compensation de CHF 50 mios pour 2019, de nouvelles négociations si la RFFA n'entre pas en vigueur en 2020 et l'équivalent d'un point d'impôt dans la bascule du financement de l'AVASAD

- 1er janvier 2019 : mise en oeuvre de la RIE III vaudoise

Le 27 septembre, le Conseil d’Etat vaudois a communiqué aux communes une directive relative au traitement fiscal des plus-values immobilières agricoles. Après avoir pris connaissance de cette information, le Comité de l’UCV pense que les communes sont libres d’appliquer ou non les mécanismes proposés par cette directive pour l’impôt communal en fonction de leur propre situation. En effet, l’impact de ces nouveautés fiscales dépend éminemment du contexte local.

Le service juridique de l’UCV reste à votre disposition pour toute question relative à ce propos.

La directive du Conseil d'Etat, ainsi que tous les documents sur ce sujet, se trouvent ci-dessous.

Le Chef du DFIRE a consulté fin 2016 le Comité de l'UCV au sujet de l'abrogation de l'article 18a LICom :

Art. 18a Dirigeants de sociétés 1

1 Lorsqu'un contribuable de condition dépendante exerce une activité dirigeante dans une autre commune que celle où il paie l'impôt cantonal, cette dernière ristourne à la commune du lieu de travail le 50 % de l'impôt afférent au produit de cette activité.

2 Est considéré comme dirigeant celui qui, par l'étendue de ses pouvoirs de décision et de ses responsabilités, joue à la tête d'une société un rôle semblable à celui du contribuable qui exploite sa propre entreprise.

3 L'article 17 s'applique par analogie.

Après avoir pris connaissance des chiffres concernant les échanges financiers entre communes relatifs à cette disposition, le Comité de l'UCV ne s'est pas opposé à sa suppression. Compte tenu de l'économie qui en découle pour l'Etat qui n'aura ainsi plus à analyser les revendications des communes, le Comité a, dans le même temps, réitéré sa demande concernant une ristourne à accorder aux communes sur l'émolument de CHF 450'000.- prélevé par l'Etat sur le fonds de la péréquation intercommunale en vertu des articles 10 LPIC et 8 DLPIC. Le gouvernement n'a pas accédé à cette requête, malgré sa portée symbolique pour les communes.

Depuis le 1er janvier 2017, la répartition intercommunale au titre de l'activité dirigeante n'est plus possible. Toutefois, pour les périodes fiscales 2015 et 2016, les communes peuvent présenter leurs demandent jusqu'au 31 mars 2017.